Пенсия.PRO

Помогаем Вам попасть в лучшее будущее

Фиксированной ставкой сейчас никого не удивишь. Практически по всем кредитам и кредиткам, а также по подавляющему большинству ипотек банки предлагают именно фиксированные процентные ставки. Соглашаешься на кредит под 17 % годовых и дальше платишь 17 % годовых при любом раскладе, пока смерть не разлучит вас (надеемся, что кредит вам все же удастся погасить раньше).

Содержание

С плавающей ставкой сложнее. Да и дают ее не всем. Большинство банков вообще не предлагает плавающие ставки физическим лицам. Только компаниям. Но иногда встречаются на рынке предложения ипотеки под нефиксированную процентную ставку. Нужно ли на такие предложения соглашаться?

Владимир Верещак, сертифицированный финансовый советник, основатель консалтинговой компании «Богатство»:

— Плавающая ставка кредита — звучит довольно необычно для российского рынка. Но в целом ничего нового в этом понятии нет. Можно провести аналогию: облигации с плавающим купоном. Такие и на российском, и на международных рынках уже давным-давно прижились. Обычно речь идет о долгосрочных обязательствах, изначально предлагаемых на более выгодных условиях, чем рыночные. Смысл, как обычно, один — продать и оптимизировать.

Если речь идет о кредите с плавающей ставкой, она будет несколько ниже рыночной, говорит эксперт Финтолка. Для облигаций ставка, соответственно, выше. Однако поскольку аналитики выдающего кредит банка или эмитента облигации рассчитали, что в долгосрочной перспективе рыночные условия с высокой вероятностью могут измениться в пользу банка (например, ставки по кредитам — вырасти), предлагающий продукты с плавающей ставкой банк хочет переложить ответственность на плечи клиента, свести к минимуму свои риски. Конечно, аналитики банка могут ошибаться, но…

Плавающая процентная ставка не то чтобы бесцельно болтается в водоеме финансового рынка. Она вполне себе привязана к конкретным рыночным индексам. Обычно в России для выдачи кредитов использовались индексы LIBOR (London Interbank Offered Rate, или Лондонская межбанковская ставка предложения) для кредитов в евро/долларах и MosPrime (MosPrime Rate — Moscow Prime Offered Rate) — для рублевых. К показателю этого индекса банк плюсует свою маржу (+2/3/7 процентов) и под этот процент выдает кредиты.

LIBOR — London Interbank Offered Rate, или Лондонская межбанковская ставка предложения.

MosPrime – независимая индикативная ставка предоставления рублевых кредитов (депозитов). Если перевести с языка финансистов на русский, то - существует Национальная валютная ассоциация, которая каждый день узнает у ведущих банков страны, под какой процент они дают кредиты своим лучшим клиентам (другим банкам и финансовым организациям). После этого компания вычисляет среднее арифметическое. Например, сегодня маленькие банки могут получить у больших банков кредит на шесть месяцев в среднем под 7,35 % годовых.

В январе этого года ставка составляла 8,7 % годовых и с тех пор постоянно снижалась.

Кредит с плавающей процентной ставкой, как правило, состоит из двух частей. Первая – вот эта самая ставка MosPrime, а вторая – фиксированная надбавка вашего банка. Например, если ваш банк обычно добавляет к ставке MosPrime +2 % годовых, то в январе вы бы платили ему 8,7 + 2 = 10,7 % годовых по кредиту, а в сентябре ставка бы снизилась до 7,35 + 2 = 9,35 %.

Но все может пойти и наоборот. И тогда ваша ставка начнет не снижаться, а расти.

Сам индекс и правда меняется каждый день, но пересчитывать вам проценты по кредиту никто каждый день не будет. Обычно в договоре фиксируется определенный интервал изменения процентной ставки. Для ипотечного кредитования это, как правило, полгода, но встречаются варианты на 3 или 12 месяцев.

Иван Васильев, замглавы краудфинансовой платформы Penenza.ru:

— Банкам плавающая ставка нужна для удержания уровня маржи в момент, когда MosPrime пойдет вверх. Например, банк выдал кредит под 11 %, при этом стоимость фондирования 7 %, маржа 4 %. Если ставки на рынке резко вырастут, допустим, на 5 %, то этот кредит перестанет быть выгоден банку, потому что фондирование стоит уже не 7 %, а 12 %. То есть это возможность застраховать себя от резких колебаний ставок на рынке. Привязка к индексу — это для тех заемщиков, кто верит, что все будет хорошо и ставки будут снижаться, и в будущем ставка по их кредиту снизится.

А теперь вспомним валютную ипотеку и то, чем все это закончилось и для граждан, и для банков, говорит эксперт Финтолка. Поэтому в случае снижения ставок на рынке лучше воспользоваться снижением ставки в текущем банке или рефинансированием в других.

Плавающая процентная ставка может показаться вам более выгодной, ведь она обычно ниже фиксированной. Например, банк предложит вам ипотеку либо под фиксированные 11 % годовых, либо под плавающие 8 %. К тому же вы можете попасть в период падения ставок, как происходит, например, сейчас, в сентябре 2019 года. Но не забывайте о сопутствующих рисках. Ведь падение не может продолжаться вечно.

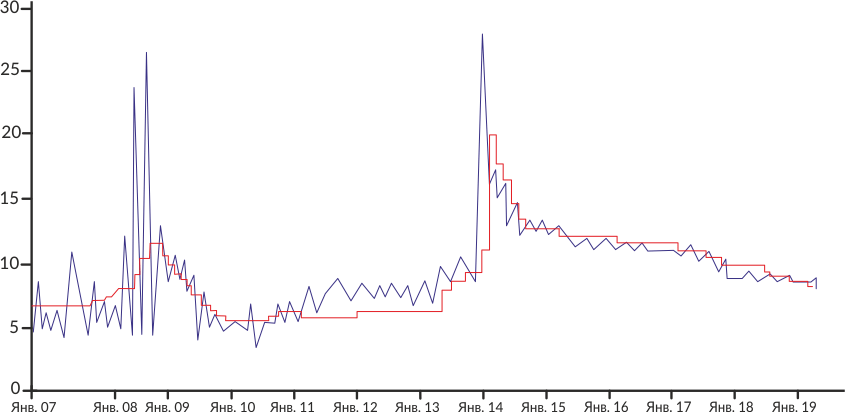

Движение индекса MosPrime за последние 12 лет:

Как видите, в моменты кризиса (2008 и 2015 годы) индекс резко взлетал до небес. И никто не даст вам гарантий, что этого не повторится в обозримом будущем.

Однако у некоторых банков в договорах предусмотрено условие, что даже при взлете индекса они не поднимут процентную ставку свом клиентам выше определенной планки. Ведь банкротство и массовый отток клиентов им не выгодны. Так что читайте внимательно условия договора.

Если вы не профессиональный финансист — едва ли. Да даже если профессиональный, все равно маловероятно, что вы почувствуете приближение кризиса задолго до всех остальных и успеете закрыть кредит досрочно. К тому же — вряд ли у вас вообще есть запасы денег, позволяющие перед кризисом резко закрыть все кредиты (если у вас есть такие запасы, зачем вам вообще кредиты?).

Индекс MosPrime зависит от множества факторов. Тут и ставки Центробанка, и политика, и экономическое состояние страны, и прогнозы ведущих финансистов, и даже какие-то крупные аварии/катаклизмы. Проанализировать все это и предугадать развитие событий сложно.

Плюсы:

Минусы:

При попытке рефинансирования или срочного полного/частичного погашения можно нарваться на крупные штрафы (об этом стоит заранее прочитать в вашем договоре).

Все эти факторы приводят к тому, что в России пользуются большой популярностью кредиты с фиксированной ставкой. Люди готовы переплачивать за отсутствие рисков и гарантию, что ежемесячный платеж не изменится, а не экономить на процентах, рискуя остаться без денег.

Анастасия Мухачёва, риск-директор карты рассрочки «Совесть»:

— Зачем нужна плавающая ставка? В тот момент, когда физическое/юридическое лицо становится клиентом банка (берет кредит или кладет деньги на депозит), у него возникает много рыночных и операционных рисков. Один из наиболее важных рыночных рисков — риск изменения процентных ставок. По сути, ставка — это стоимость денег во времени. Таким образом, риск изменения рыночной процентной ставки — это риск того, что деньги на рынке начнут стоить больше или меньше по сравнению со средствами клиента. Плавающие процентные ставки позволяют банкам и клиентам защититься от изменения стоимости денег во времени, от неблагоприятных явлений, связанных с изменением индексов.

Плавающая ставка — это сильный инструмент, позволяющий снизить риски, принимаемые агентами, а также получить доход выше рыночного в случае верного принятия решения и благоприятной конъюнктуры на рынке, говорит эксперт Финтолка. В спокойное время или время восстановления экономики этот инструмент может быть выгодным для заемщика, так как у него плавно снижается ставка и не требуется искать источники рефинансирования кредита. В России этот инструмент занимает малую долю рынка кредитования/депозитов. Основная причина — это сложный финансовый инструмент как для банков — в плане запуска, обслуживания, так и для людей — в плане понимания и использования. На мой взгляд, в данный момент финансовая культура в нашей стране пока находится на том уровне, когда кредиты с подобными ставками остаются не массовым, а эксклюзивным продуктом.

Россияне пока не чувствуют достаточной уверенности в завтрашнем дне, чтобы сильно рисковать процентами по кредитам. События последних лет даже из самых сильных финансовых оптимистов сделали осторожных параноиков, и падение ставок длиною двенадцать месяцев – недостаточный аргумент для перехода на рискованную систему кредитования. Поэтому пока можно точно сказать: плавающая ставка хороша для не очень долгосрочных кредитов до пяти лет включительно. В этом случае можно попасть в ниспадающий тренд и сэкономить или хотя бы не переплатить лишнего, даже если проценты медленно ползут вверх (ведь ваша ставка все равно будет изначально ниже, чем фиксированная). Но для всех остальных случаев мы бы не рекомендовали рисковать.

Понятным языком – как накопить на завтрашний день, заработать на приличную пенсию, вложить и точно приумножить.